废旧物资回收业务有一个显着特点,即收购对象多为社会公众,回收企业很难从收购对象处获得增值税专用发票。 这导致回收企业增值税进项抵扣不足,税负沉重。 问题。 笔者建议废旧物资回收企业积极探索业务转型,用好税收优惠政策,减轻税收负担,谋求更好的发展。

废旧物资行业税务风险

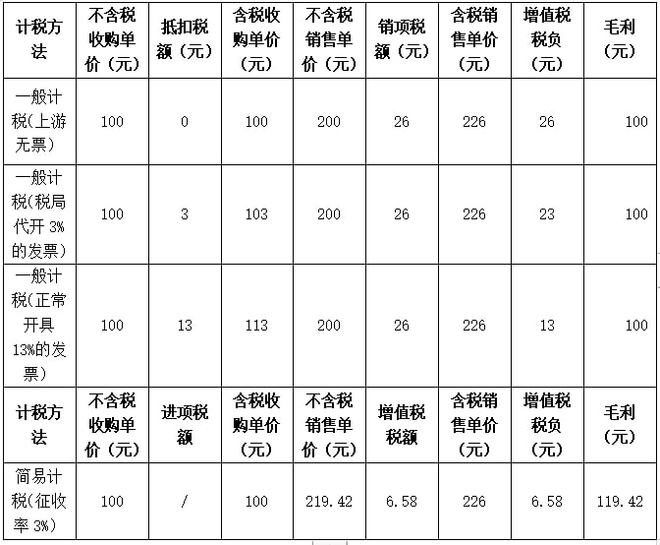

废旧物资行业企业,特别是废旧物资回收企业,在增值税发票的开具和日常管理中一直面临着较大的税务风险。 一方面,收购标的不愿意到税务局代为开具增值税专用发票。 即使代开,开具的专用发票税率也仅为3%; 另一方面,生产企业向其采购时,要求回收企业开具普通税率的增值税专用发票,供您抵扣进项税额。 这大大增加了回收企业的增值税税负,不利于其发展。

由于进项税额抵扣不足,废旧物资回收企业的增值税负担较高。 一些企业甚至采取“买发票”等违法行为,通过虚假交易链接向开票方支付开票费用,获取增值税专用发票。 扣除了投入,但商品实际上并不存在。 这种现象大大增加了这些企业的税务风险。

税收优惠支持行业发展

事实上,国家一直对废旧物资回收企业给予一定的税收优惠,以支持其发展。

1995年,考虑到废旧物资回收企业在新旧税制过渡中遇到的实际困难,税务部门实行先征后退70%增值税的税收优惠政策。

这项优惠政策确实给废旧物资经营企业带来了活力,但到了2000年,先征税后退废旧物资的税收优惠政策被废除。 随后,财政部、国家税务总局发布了《关于废旧物资回收业务增值税政策的通知》(财税[2001]78号),解决废旧物资回收单位无力解决问题。取得增值税专用发票又不愿提交生产企业面临开具增值税专用发票的问题。 财税[2001]78号文规定,自2001年5月1日起,废旧物资回收经营单位收购的废旧物资免征增值税; 生产企业一般纳税人可凭普通发票收购废旧物资。 所示金额将作为进项税额按 10% 扣除。

2008年,财政部、国家税务总局发布了《关于再生资源增值税政策的通知》(财税[2008]157号)。 根据财税[2008]157号的相关规定,销售再生资源的企业和个人不再享受增值税免税政策,但须按一般税率缴纳增值税。 同时,原印有“废旧物资”字样的增值税专用发票将停止使用,不再作为增值税抵扣凭证抵扣进项税额; 2010年底前废旧物资回收优惠政策,对符合条件的增值税一般纳税人销售再生资源缴纳的增值税实行先征后退政策。

2015年,财政部、国家税务总局发布《关于印发资源产品和劳务综合利用增值税优惠目录的通知》(财税[2015]78号),对符合条件的资源综合利用企业免征增值税。 立即退还税收优惠。

业务转型是发展方向

目前,废旧物资回收的增值税税收优惠主要集中在即退即退的资源综合利用上,体现了国家支持资源再利用的政策导向。 因此,笔者建议传统废旧物资回收企业应积极探索业务转型。

一方面,符合条件的废旧物资回收企业应根据《资源产品和劳务综合利用增值税优惠目录》所列资源,根据再生资源综合利用企业的相关需求,开展回收业务。尽可能减少增值税。 税负转嫁给再生资源综合利用企业; 另一方面,建议有条件的传统废旧物资回收企业尽量选择小规模纳税人身份。 小规模纳税人废旧物资回收企业可向税务局申请开具增值税专用发票,征收率为3%废旧物资回收优惠政策,这将大大减轻企业自身税负。

一般来说,废旧物资回收企业只能选择两条路。 一是改变经营模式,被再生资源利用、生产企业吸收; 二是用好税收政策,转型小规模纳税人。

对于废旧物资企业来说,最要记住的是,假发票的陷阱是绕不过去的。

(作者:北京华水律师事务所主任、中华全国律师协会金融税法专业委员会副主任兼秘书长)

往期热门文章