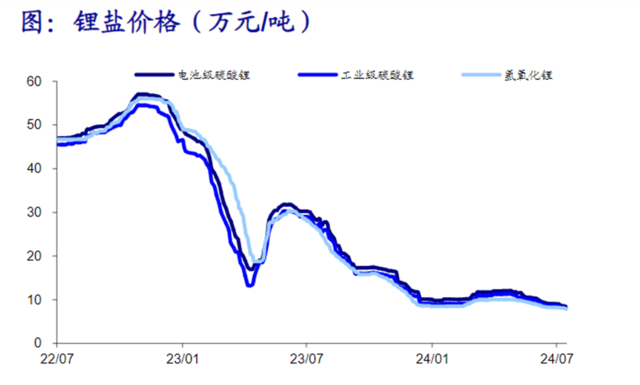

彻底进入下行周期的碳酸锂,一个月内再次出现万元级跌幅,此次锂价距离跌破8万元/吨仅一步之遥。在锂价连续跌破多家锂盐厂商的核心成本线后,未来是否只有盐湖提锂厂商能赚钱?

7月31日,据上海钢联最新数据显示,电池级碳酸锂均价跌至80500元/吨,电池级氢氧化锂(粗颗粒)均价跌至79000元/吨,均创年内新低。

当前碳酸锂价格呈现明显下跌趋势,期货价格同样不容乐观,7月30日碳酸锂期货主力合约价格也创下上市以来新低80700元/吨。

华尔街日报和建智研究认为,在锂盐整体供应过剩局面没有太大改变的情况下,锂价下行趋势不可避免,但随着下半年新能源汽车旺季的到来,锂价有望暂时止跌,重现去年同期的价格反弹现象。

此外,考虑到目前国内盐湖碳酸锂贡献率不足20%,产能增长有限,中短期内难以成为碳酸锂主要供应方,按照盐湖提锂企业的成本线来看,未来锂价下跌趋势难以持续。

1、自有矿山的锂盐厂也面临亏损风险,但盐湖厂仍无法占据市场主导地位

截至今年上半年,碳酸锂价格三道防线——15万元/吨(外购锂云母成本线)、12万元/吨(自有锂云母成本线)、9万元/吨(外购锂精矿成本线)相继被突破。

这直接导致了上半年国内大部分锂盐厂商利润腰斩,甚至由盈转亏的不利局面,其中勉强维持盈利的厂商基本都是盐湖股份、西藏珠峰等盐湖提锂厂商,以及中矿资源等少数锂精矿自给率较高的锂盐厂商。

如今碳酸锂价格进一步下探至8万元/吨,意味着即便是掌握较多锂矿资源的锂盐厂商也将开始面临亏损风险(成本区间6-8万元/吨),只有成本线最低的盐湖提锂厂商(3-5万元/吨)才相对安全,仍有盈利空间。

不过华尔街日报和建智研究认为,这并不意味着未来全部被淘汰,国内锂盐市场也很难完全被盐湖提锂企业所垄断。换言之,锂价不太可能继续按照盐湖提锂企业的成本线下跌,否则未来仅靠盐湖供给难以维持终端需求。

盐湖提锂产量容易受季节因素干扰,无法像锂精矿一样实现全年稳定供应。冬季气温较低时,盐湖提锂厂因生产线检修、卤水结冰等原因,产量会明显降低。因此,当前国内碳酸锂原料仍以锂精矿为主。具体来看,今年上半年国内碳酸锂总产量29.8万吨,其中锂精矿、锂云母和盐湖供应量分别占碳酸锂产量的44%、27%和19%;进口10.8万吨碳酸锂的原料也主要是锂精矿。

虽然部分锂矿企业已经接近盈亏平衡点,但为了维持市场份额,不得不继续运营已建成的生产线,同时这些企业的资产负债表还比较稳健,即使短期内难以盈利,也会选择继续运营。

大型厂商之所以坚持运营,其战略目的是逼迫成本较高的中小厂商先行退出市场,从而实现产能出清。这一情况在上一轮锂价涨势中也曾出现过,中小锂盐工厂的关闭、高成本产能的淘汰有效缓解了市场供给过剩的压力。

然而,如果锂价进一步跌至盐湖提锂的成本区间(3-5万元/吨),即便是大型锂生产商也将面临严峻的经营挑战,这种极端情况或将引发更大范围的行业重组。

由于国内盐湖提锂企业产能扩张缓慢,即便是龙头企业盐湖股份,今年碳酸锂的目标销量也只有4万吨左右,其他规模较小的盐湖提锂企业如西藏珠峰、藏格矿业等销量也仅在1万吨左右,因此中短期内,盐湖提锂的供给仍无法起到主导作用。另外值得注意的是,盐湖提锂近20%的碳酸锂贡献,是在今年碳酸锂价格持续下跌、成本倒挂后,以锂精矿和锂云母为原料的锂盐厂家开工率大幅下滑的结果(上半年锂精矿和锂云母厂家开工率分别为55%和30%)。

2、下半年车市旺季,锂价有望反弹

锂价频频下跌引发市场担忧,但从好的方面来看,今年二季度以来锂矿销售情况有所好转,景气度略有回升。据澳大利亚IGO公司7月30日公布的第二季度财报显示,其旗下Greenbushes矿山二季度生产锂精矿33.2万吨,销量达53万吨,创近两年新高,结束了长达一年的销量低于产量的累积局面。

随着下半年新能源汽车市场旺季的到来,动力电池厂商、正极材料厂商也会提前备货,应对终端销量的增长。随着需求的增加,碳酸锂价格也有望反弹。今年二季度末,下游库存大幅增加。以龙头公司CATL为例,截至今年二季度末,CATL的原材料库存水平高达68.3亿元,相比年初足足增加了45%。随着电池产品出货量的不断增长,原材料库存也同步增加。可以看出,CATL也开启了主动补货的节奏。

有意思的是,碳酸锂价格在去年下半年也开始反弹,先从年初的45万元/吨跌至年中的15万元/吨左右,随后又从7月份开始缓慢回升,最高达到32万元/吨。

3、锂盐厂商也开启自救模式,但效果有限

面对锂价突破成本线的不利趋势,锂盐厂家其实也采取了不少措施来平抑锂价,包括减产等方式适当减少产量(7月份金辉锂业、天卓新材等7家锂盐厂家选择减产,减产1400吨,占当月产量的3%),但大部分厂家并未参与,因此减产比例并不大,整体效果不佳。

此外,今年二季度以来,赣锋锂业、荣捷股份、盛鑫锂能等锂盐生产企业已正式启动碳酸锂商品期货套期保值,利用金融衍生品对冲锂价下跌风险。此举已取得一定成效。例如,最早启动套期保值的盛鑫锂能,在锂盐价格持续下跌的背景下,二季度净亏损大幅缩减,由一季度的-1.44亿元,降至二季度最高的-4600万元。

综上所述,锂价破8确实给锂盐厂家带来了严峻的挑战,目前唯一能够免疫并维持一定利润的只有盐湖厂家,预计下半年车市旺季来临,锂价能够像去年同期一样出现反弹。