如今,没有人能幸免于全球股市崩盘。

日经指数暴跌12.4%,创历史最大单日跌幅;最近三个交易日累计跌幅达19.55%,彻底抹平了今年以来的涨幅。

韩国股市跌至停盘,重启后继续暴跌,指数一度达到-11.1%。

台湾、越南、印度尼西亚、印度、澳大利亚...

更加难以忍受的是,不仅股市下跌,黄金、白银、原油、粮食、糖、棉花、虚拟货币等避险资产也纷纷下跌!

唯一保持强势的货币是日元和瑞士法郎,它们以避险属性著称。

特别是日元。

自7月11日以来,美元兑日元已下跌逾12%。

当年广场协议之后,美元兑日元汇率三个月内仅仅下跌了20%,远没有今天这么夸张。

无论你怎么看,这都不太好。

大家都知道导火索是:日元加息。

1. 钱去哪儿了?

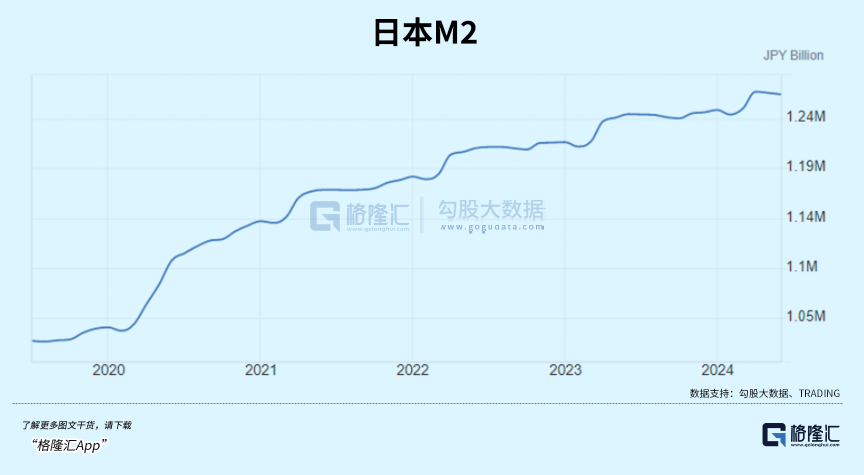

过去二十年,特别是2008年以后,全世界都在疯狂印钞。

其中一个重要目的就是提高通胀率,避免陷入恶性通货紧缩。

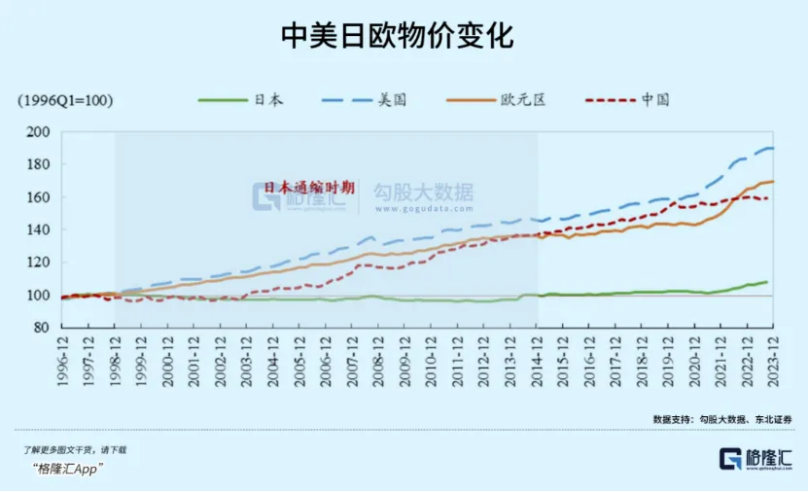

但奇怪的是:其他经济体印钞票时,物价都大幅上涨;唯有日本,物价基本保持不变,出现长期通货紧缩。

按照最简单的数理逻辑:商品价格=货币量/商品数量。

近年来,日本的人口变化不大,看作是商品的需求变化也不大。

既然物价没有发生变化,那么只能说明日本社会流通的货币总量基本没有变化。

那么问题来了:这些年日元印的那么多,都到哪里去了呢?

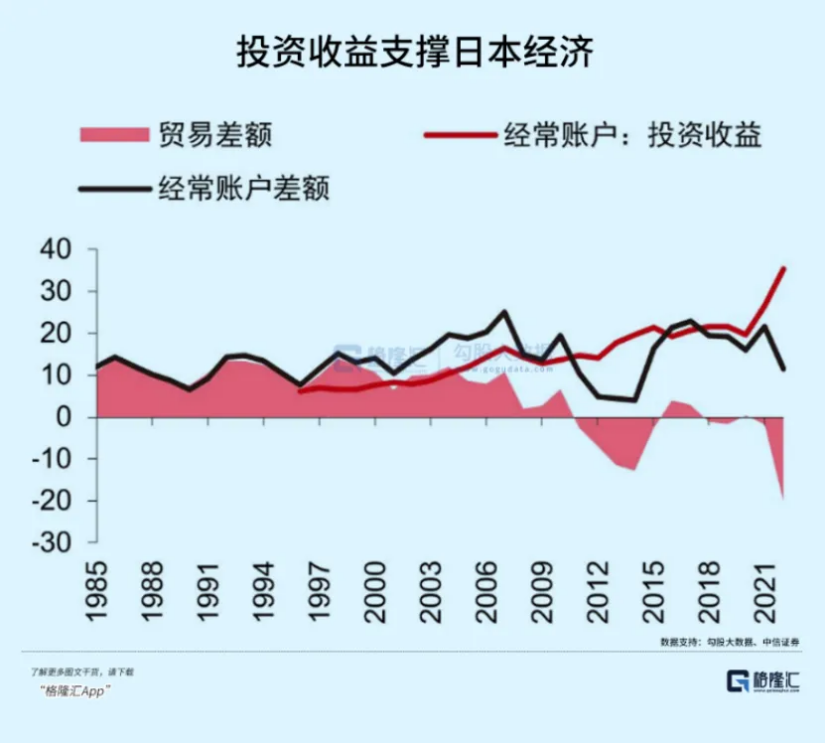

首先,我们要明确一个事实:所谓失去的三十年,其实也是日本人在海外赚取巨额利润的三十年。

最典型的例子就是全民炒作外汇。

据日本央行资金流通量数据调查显示:日本家庭投资于外汇的资金占日元及外币综合结算的63%,这一比例远远强于金融机构。

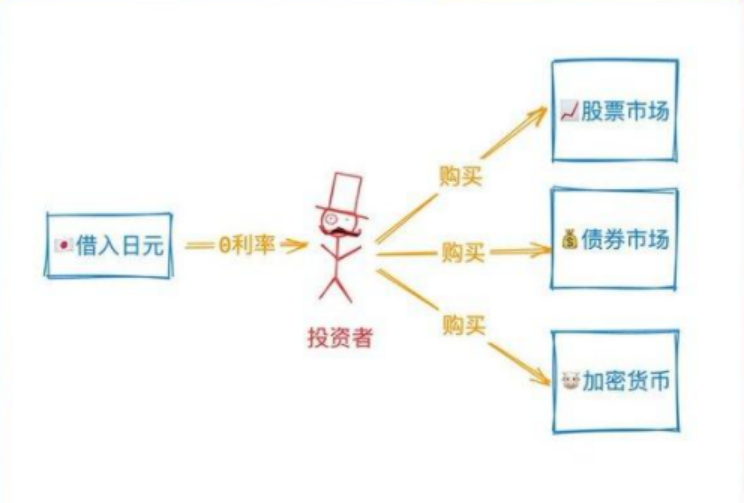

日本外汇市场占全球零售外汇交易量的35%至40%,无数人拼命以0利率甚至负利率借入日元,用这些钱购买美元。

然后等待美元升值,日元继续贬值,再换回日元,完成套利。

同样的原则适用,但你可以玩得更好。

众所周知,从1990年起日本就进入了长达20年的熊市,资金放在国内只会被套牢。

各国投资者趁着本国货币可以自由兑换的优势,疯狂借贷、投资海外,以对冲资产缩水的风险。

自1996年至2022年,日本海外投资规模增长了8倍,连续32年成为“世界最大净海外资产国”。因此有“日本正在海外重建”的说法。

日本财务省的数据显示,截至2023年末,日本国内生产总值(GDP)为591.5万亿日元;净外部资产471.3061万亿日元,同比增长12.2%。

连续33年成为世界最大债权国。

为什么会有这么大的增长?

正是由于日元长期贬值,导致其海外资产折合成日元的估值长期处于上升状态。

在出口由顺差转为逆差的背景下,这套操作不仅维护了日本经济基本面,也帮助日本平稳度过了整个通货紧缩周期。

为什么说日元是避险货币呢?就是因为这个玩法。

日本人可以玩,外国人也可以玩。

每当日本境外出现好的投资机会时,国际资本就大量借入日元,然后将投资收益兑换成美元、欧元等资产,加杠杆追求高额收益;而当风险事件发生时,则进行相反的操作,将现金兑换成日元,什么也不做,赚取低额收益。

无论你怎么操作都可以赚钱。

这种套利行为在历史上已经多次出现,从次贷危机到欧债危机再到英国脱欧,国际资金都会涌入日本,短时间内推高日元汇率。

他们一走,日元就会被大量抛售,日元就会立刻贬值。

怎么做?

比如,在中国房地产市场火爆的时候,国际投行借入日元的利率只有0.5%左右,但如果把这些日元兑换成美元,再借给恒大等中国房地产巨头,就能直接收取5%到10%的利息。

还有比这更愉快的生意吗?

除了机关单位,普通百姓也玩花。

只要你懂得操作,就可以0利率借入日元,然后兑换成其他货币。

那么,无论是套利、买债券,还是炒股票,成本都比直接用美元或者人民币操作要低。

今天也同样如此。

2. 日元必须灭亡

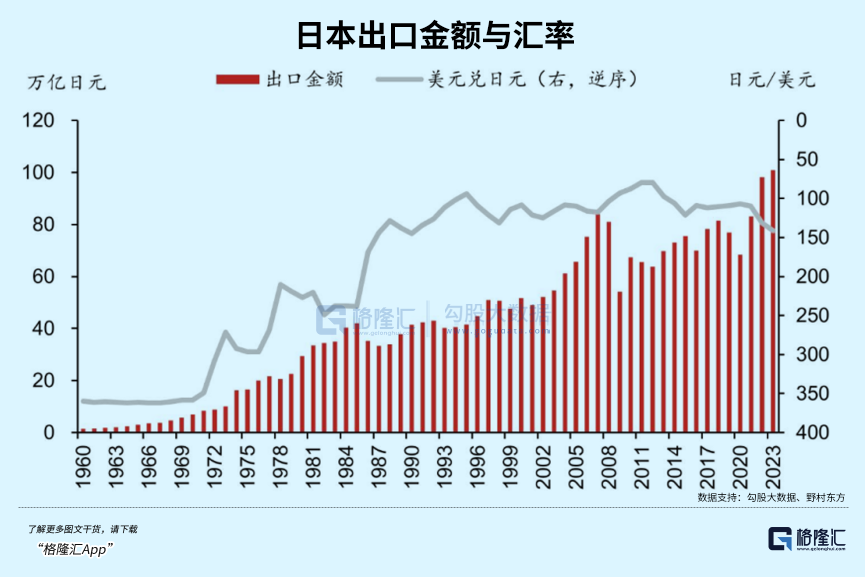

众所周知,日本经济最强劲的时期是20世纪70、80年代。

相应地那段时期也是日元最不值钱的时期。

二战后,美国给日本制定的汇率是1:360,到了日本达到巅峰的80年代,这个数值还在260左右。

1985年,美、日、德、英、法四国签署《广场协议》,迫使日元升值,美元对日元汇率由300多跌至80左右。

汇率上升,大家的购买力上升,名义GDP上升,这真是太好了。

然而,作为出口大国,日元不断升值意味着日本商品越来越贵,出口竞争力逐渐减弱,日本企业深受打击。

直到安倍晋三的“宽松货币经济”正式实行后,日本才真正开始大力打压汇率。

2012年至2015年,美元/日元汇率从75迅速上涨至125,日元汇率则贬值了一半。

与之相对应,日本名义GDP自然也大幅下降。

然而,日本企业却保住了性命。

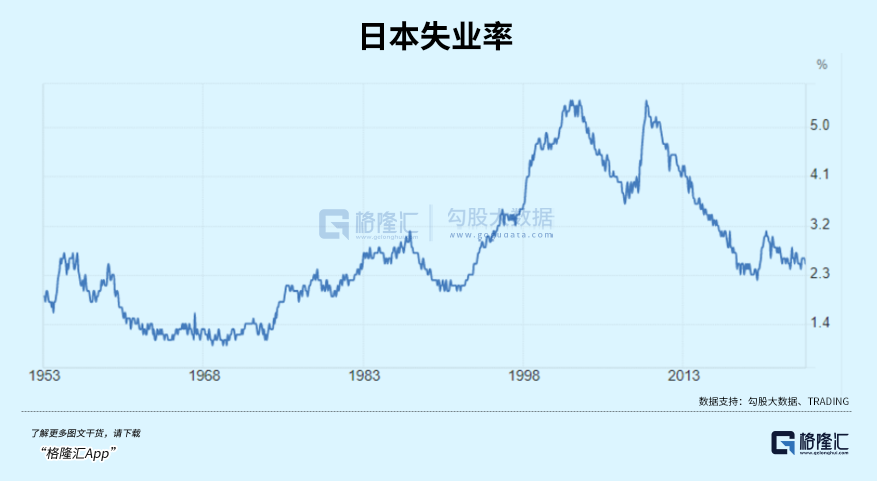

企业生存的结果是什么?就是维持国家的就业率。

为什么最近日本的就业市场这么火爆呢?少子化是原因之一,但这个因素也是不能忽视的。

是的,在名义GDP下降的时期,包括2023年股市繁荣的一年,日本的GDP还在下降,但是国内的就业率却不断上升。

这是非常违反直觉的,但却是事实。

过去20年,日本实际上是发达国家中去工业化程度最不明显的国家。

众所周知,日本在很多高端制造领域依然是世界强国。

这意味着日本企业和日本市场仍然高度依赖出口。

你要想出口好,你的货币就不能太值钱。

据日本大和证券公司估算,日元兑美元每贬值1日元,东京股市所有上市公司的利润将增加1980亿日元。

例如,日元兑美元每贬值1日元,丰田汽车的利润增加约480亿日元,本田汽车的利润增加约100亿日元,优衣库的利润增加约12亿日元……

更重要的是,日元贬值并没有阻止人们继续借入和借出日元。

它不仅可以带动其他市场资产上涨,还可以带动本国股市上涨。

比如巴菲特购买日本股票的资金基本都是借来的。

日本股市为什么能从2011年起连续10年上涨?就是因为货币贬值。

为什么这两年日本股市涨得越来越快呢?就是因为其他货币都出现了加息,导致日元加速贬值。

显然,日本本身也希望本国货币贬值。

可是,别人愿意吗?

显然,进入2021年以来,日元的双向交易策略之一似乎已经失效。

这两年有疫情、有战争、有逆全球化,在如此极端的宏观经济背景下,按照以往的逻辑,应该会有大量资本推高日元。

但日元升值了吗?根本没有。

除2022年底、2023年底两次变相加息后有过几天的短暂上涨外,日元一直处于贬值状态。

避险资产的作用似乎已经失效。

这或许也是今年以来其他避险资产普遍被抛售天价的原因之一。

不管是日本股市、美国科技股、虚拟货币还是其他热门资产,其实都是被高估了,无数人跟风。

继续搅动下去并非不可能。

但有一个问题需要搞清楚:大资本为什么能为整个民族赚钱?

真正的大佬不太可能像普通投资者那样去追求价值投资。

他们只信奉一条法则:收获。

必须先撤退,形成一个大的洞,再进场底部买入。

退到哪里去?日元是最好的选择。

从其他方面也可以看出这一点。

你想一想,我们怎样购买美元?

央行先收回人民币,再将外汇储备中的美元转入个人账户。

同样的道理,当个人和大型金融机构大量借入和贷出日元,并将其兑换成其他货币时,日本央行的外汇储备就应该减少;每当外国资本买入日元时,日本的外汇储备就应该大幅增加。

看下图,日本外汇储备规模近年来基本没有变化。

这意味着什么呢?就是说日元并没有过多的流入国际市场,无论是借入卖出日元,还是买入日元,一直都是比较平衡的。

这很奇怪。

还是同样的问题:钱去哪儿了?

在大多数人看不到的角落里,可能真的有一个机构/团体取代了日本央行的部分职能,在无限量购买日元。

贬值越多,买得越多。

当外围经济过热时,日本央行会收紧货币政策,并配合释放大量日元兑换成美元,在其他市场触底反弹。

它就这样寄生在日本经济上,周而复始,无休止地吸血。

3. 结局

不管是阴谋论,还是客观观点,日本加息都是在玩火。

一方面,正如上文所说,日元升值会阻碍经济的健康发展,从长远来看是得不偿失的。

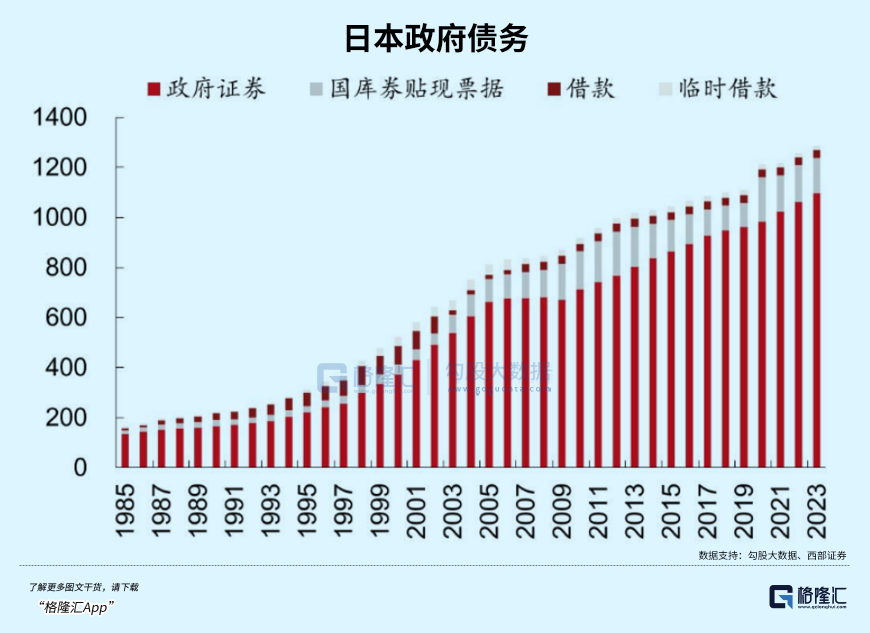

另一方面,还有一个迫在眉睫的问题:如何处理债务?

截至2023年末,日本债务规模为128.645万亿日元。

那么日本的M2是多少?126万亿日元。

虽然美国也有债务大于M2的情况,但是美元是世界货币,日元也是一样吗?

日元升值10%,相当于债务增加10%,本来就难以偿还,这让情况更加糟糕。

一旦日本国债变成坏账,日本政府信用崩溃,现在接管日元的人都会遭到报应,包括日本央行自己。

因此,对日本来说,加息必须适度,目前的情况显然是他们无法接受的。

接下来肯定会采取措施阻止日元升值,继续贬值最好。

他们就是这么想的。

当年,以日本工业的实力,如果不是遭到欧美联手扼杀,国家一定能够继续繁荣发展,也就不会出现所谓的失去的二十年。

但看不见的手确实存在。

如果日本过度展现实力,历史就会重演,再次遭受沉重打击。

就如同当年的故事一样。